マンションを売却するときには、譲渡所得税という税金がかかる場合があります。

先に言っておきますが、”居住用マンション”の場合は基本的に以下の条件↓

- 買った時より安く売った

- 売却利益は出たけど3000万円以下

このどちらかに当てはまる人は税金について心配することはありません。利益3000万以下なら税金はかからないので安心しましょう(※投資物件ではなく居住用マンションに限った話。詳しくは後述)

税金の問題が発生するのは、マンション売却で3000万円以上の利益が出た場合です。こうしたケースでは売却に伴い「譲渡所得税」の支払い義務が発生します。

税金については税理士に相談してもいいですが、最低限の知識は把握しておいた方がいいでしょう。

今回は、マンション売却時にかかる譲渡所得税について、譲渡所得の計算方法や税率、そして控除になる条件について解説していきます。

マンション売却における「譲渡所得税」とは?

譲渡所得税とは言葉通りの意味で、マンションを譲渡(売却)したときに発生する所得(利益)にかかる税金のことです。

ごく簡単に言うと、発生する税金の額は以下の計算式になります。

譲渡所得(- 控除額) × 税率 =支払う税金額

至ってシンプルですね。

「譲渡所得」と「税率」について、それぞれ説明をしていきます。

譲渡所得の計算方法

マンションを売却したときの所得の計算方法は、単純に売却した時の金額から購入時の金額を差し引くわけではありません。

譲渡所得の額は、売買時の諸費用などを加味して計算されます。

譲渡所得の計算式:

(売却価格-売却時にかかった諸費用)-(購入時のマンション価格+購入時にかかった諸費用-減価償却費用)

上記の計算式については、以下の流れで詳しく理解していきましょう。

具体的な計算事例

計算式だけではイメージが沸きにくいと思うので、以下の事例で実際に計算してみましょう。

具体例

- 4,200万円でマンションを売却

- 売却時の諸費用は150万円

- 購入時は3,900万円

- 購入時の諸費用は120万円

- 減価償却費は900万円

上記を前項の計算式に当てはめると、

(4,200万円-150万円)-(3,900万円+120万円-900万円)

=930万円

となり、譲渡所得は930万円になります。

つまり、この930万円に対して税率をかけた金額が譲渡所得税になります。

購入時の諸費用が分からないとき

購入時の諸費用とは、仲介手数料などのことを指します。

売却時もそうですが、仲介手数料など諸費用を証明するためには支払った後に各社からもらった領収書が必要です。また、売却時や購入時の価格については売買契約書が必要になります。

マンションの売却に関しては直近で行っているので、これらの書類は残っているはずです。しかし、大分前にマンションを購入したり、相続した物件だったりしたら、購入時の書類が残っていない可能性があるかもしれません

その場合は、計算において

✖「購入時のマンション価格+購入時の諸費用-減価償却費」- ◯「売却価格×5%」

に置き換わります。

つまり、前項の例でいうと、

(4,200万円-150万円)-(売却価格4,200万円×5%)

=3,840万円

となり、譲渡所得は大幅に上がってしまうのです。

減価償却費は自動計算される

結論から言うと、減価償却費は自動計算されるので、仕組みや計算式を覚える必要はありません。

イメージとしては、「購入時の価格をそのまま差し引くのではなく、築年数が経過して劣化した分を購入時の価格から差し引く」というイメージです。

そのため、築年数が経過するほど減価償却費は高額になり、購入時のマンション価格は下がっていきます。

減価償却費の計算は、確定申告書を作成するときに利用する国税庁のホームページを利用します。

譲渡所得にかかる税率は?

続いて、譲渡所得にかかる税率について。

譲渡所得税の税率は、マンションの所有期間(5年以下か5年超か)で変わります。

マンションを売却する年の1月1日時点で、物件を5年超保有している場合は「長期保有」。5年以下の保有である「短期保有」となります。

※実際の引渡し日ではなく、あくまで”売却する年の1月1日”が基準になります。

それぞれの税率は以下の通り。

5年を超える長期保有の税率

5年超えの場合

- 所得税:譲渡所得×15%

- 復興特別所得税:上記所得税額×2.1%

- 住民税額:譲渡所得×5%

5年以下の短期保有の税率

5年以下の場合

- 所得税:譲渡所得×30%

- 復興特別所得税:上記所得税額×2.1%

- 住民税:譲渡所得×9%

ご覧の通り、短期保有の方が税率は2倍近く高いことになります。

詳しくは国税庁ホームページを確認ください。

長期保有https://www.nta.go.jp/taxanswer/joto/3208.htm

短期保有https://www.nta.go.jp/taxanswer/joto/3211.htm

譲渡所得税の特別控除とは?

譲渡所得には3,000万円の特別控除があり

3,000万円の特別控除とは、譲渡所得を3,000万円控除できる税制優遇のことです。

つまり、前項で計算した譲渡所得が3,000万円以下であれば、譲渡所得がゼロになり譲渡所得税が非課税になるということです。

減価償却費を加味したとしても、よほど高額な物件を売買するか、大きく不動産価値が上がったエリアのマンション売買でない限り、譲渡所得が3,000万円を超えることは少ないです。そのため、この特別控除が適用できれば譲渡所得税が非課税になるケースが多いのです。

3,000万特別控除の適用条件は?

この特別控除は、投資用不動産の売買時には適用できません。なぜなら、あくまで入居用の不動産の流通を高める目的であり、投資用不動産の転売を促進する目的ではないからです。

また、親族に売却するときにも適用できません。その理由は、相続税を逃れるために利用されるのを避けるためです。

特別控除の具体的な適用条件は以下の通りです。

- 自分が住んでいるマンションを売ること

- マンションを売った過去2年にほかの特例の利用がない

- 買い手が親族などの特別な関係ではない

詳しくは国税庁ホームページを確認ください。

空き家へ特別控除を適用する条件

前項の適用条件だけを見ると、たとえば親から相続した空き家は、この3,000万円の特別控除を適用できないように思います。しかし、平成28年の税制改正(※4)によって、”条件付き”で空き家にも3,000万円の特別控除を利用できます。

その条件とは、簡単にいうと「耐震性が低い物件はリフォームするか解体してから売却すること」という内容です。要は、耐震性が低いまま家を売却するのを避けたいので、その場合は税制優遇が使えないということです。

マンションは建物を解体すると価値がなくなるので、耐震性が低い場合はリフォームすることになります。ただ、マンション全体の耐震性が低い場合は、マンション全体の工事になるので入居者1人の判断ではできません。

そのため、1981年以前のいわゆる旧耐震物件については適用できるか確認しておく必要があります。

1981年以後のマンションであれば大抵問題ありませんが、築が古いマンションで心配な方は税務署に確認しておくと良いでしょう。

※4国税庁 平成28年度 税制改正のあらまし

https://www.nta.go.jp/shiraberu/ippanjoho/pamph/joto-sanrin/h28aramashi.pdf

夫婦共有名義なら2人で6000万円控除に

3000万円の特別控除は各1人ごとに適用されるため、マンションが夫婦共有名義の場合は2人で6000万円の特別控除を受けることができます。

そのため、高額物件を購入する人は売却時損益が3000万以上になることも見越して夫婦共有名義にしておく人もいます。

離婚後に中古マンションを売却する流れ・注意点【単独名義/共有名義】

非課税になる条件について

冒頭でも言いましたが、

- 買った時より安く売った

- 売却利益は出たけど3000万円以下

このどちらかに当てはまる人は非課税になるので、税金について心配することはありません。

マンションは実物資産なので、基本的に築年数が経過するほど価値が低下していきます。そのため、実際には売却金額が購入時の金額を上回る事例の方が少ないでしょう。

とはいえ、先に説明した通り減価償却費を加味して計算するので、譲渡所得がプラスになる場合もあります。ただしその際も、利益が3000万円以下であれば先述の「3,000万円の特別控除」でプラスマイナスゼロにできるので、税金はかかりません。

なぜ住宅の税金はここまで優遇されているの?

ここまで説明した通り、マイホーム売却にかかる税金は3000万円特別控除などを考慮すると非常に優遇されていると言えます。

なぜ優遇されているのかというと、少しでも不動産取引を活性化させたいからです。

今の日本の不動産業界は、新築戸数および住宅総数はどんどん増えているのに、人口がどんどん減っているという完全な買い手市場です。家が余りまくっている状況で、端的に言えば不況です。このままだとあまり先行きが思わしくありません。

なので国は、税金を安くする(=利益3000万以下はゼロにする)ことで、もっとみんなが家を買いやすく/売りやすくし、少しでも不動産の流動性を上げていきたいという狙いなのです。

まとめ

マンションの譲渡所得は計算式が単純ではありません。仮に譲渡所得がプラスになりそうであれば、一度不動産会社か税理士に相談してみた方がいいでしょう。

3,000万円の特別控除を利用するケースもあるので、適用条件はしっかりと確認しておく必要があります。

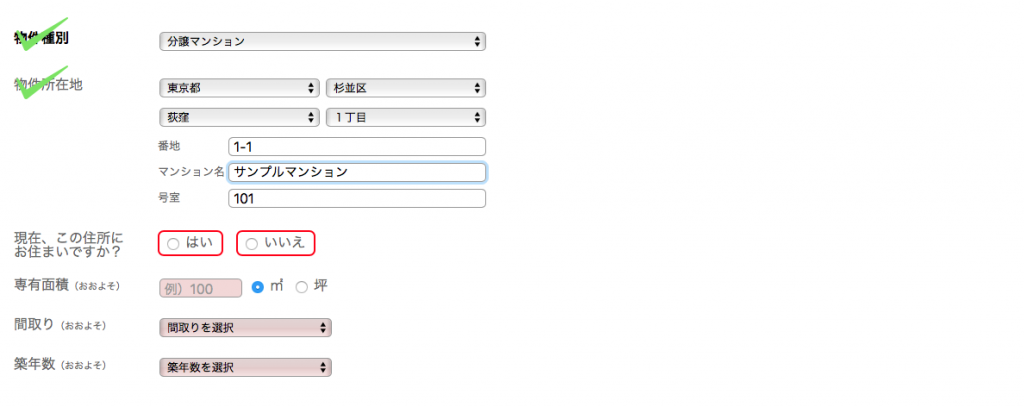

マンションの売却を検討しているのであれば、まず最初にすることが「査定に出す」ことです。自分のマンションがおおよそどの程度の価格が付くのか分からないと、住宅ローンや住み替えなど計画が立てられません。 査定は無料でできるので損することはないですが、一応マンションを査定してもらうときのポイントが2つあります。 まず複数の会社に査定依頼して「比較」をすること。 大手と中小のどちらにも査定してもらうこと。 まず、査定依頼は必ず複数社に出すこと。不動産会社によって付ける価格はバラバラなので、それを並べて比較することで相場感が見えてきます。最低でも4社以上には査定してもらいましょう。 そして、査定は大手だけでなく中小にも依頼すること。大手は抱えるデータ数も多いですがマニュアル化されているので機械的に数字を出しがちです。対して地元密着の中小は”狭く深く”であり、地元におけるより細部の内情まで熟知しているので大手には見えない面まで査定に反映してくれます。 近年は、大手も中小も含めて複数社に一括で査定依頼できる「一括査定サービス」があるので、わざわざ複数社にコンタクトする必要はありません。 例えば一括査定サービスの大手「 公式HPイエウール もちろん完全無料です。ひと昔前からは信じられないほど便利な時代になりましたね。 入力も超簡単で、マンション情報を入れるだけですぐに査定開始できます。 もちろん全国対応しているので、地方の人でも安心です。提携している大手中小合わせて最大6社の対応可能な不動産会社を自動で選択して見積もりを出してくれます。 マンションの目安価格が分からないと売却するもしないも判断できないので、まずはサクッと査定してもらうことから始めましょう。 マンションバブルの崩壊が不安な人は、現在の自宅マンションの価値がどうなっているか把握しておけば、今後取るべき行動も判断しやすくなると思います。【追伸】自宅マンションがいくらで売れそうか把握していますか?

イエウールでは、最大6社への査定依頼がわずか60秒で終わります。